Verschillende politieke actoren pleiten ervoor om de grote vermogens een deel van de coronafactuur te laten betalen. Maar wat is precies de potentiële opbrengst, de herverdelende werking en de milieu-impact van zo'n vermogensbelasting?

De coronacrisis wordt vaak vergeleken met de Tweede Wereldoorlog. Weinigen weten het vandaag misschien nog, maar veel landen hebben aan het eind van de jaren 1940 een eenmalige vermogensbelasting ingevoerd om het herstel van hun economie te financieren. De Franse regering stelde bijvoorbeeld een progressieve vermogensbelasting in met een maximaal tarief van 25% en confisqueerde alle winst verdiend tijdens de oorlogsjaren. Om de meest vermogenden te doen bijdragen aan de coronafactuur is de invoering van een eenmalige vermogensbelasting ook vandaag een idee dat aan momentum wint. Zo pleitten 83 superrijken onlangs voor precies zo'n beleid, verhoogde Nederland recent het tarief van haar vermogens(winst)belasting, en roepen Esther Duflo en Abhijit Banerjee (beiden Nobelprijs economie in 2019) op om vermogen zwaarder te belasten.

Ook in België gaan er stemmen op om een eenmalige vermogensbelasting te introduceren. Om goed te kunnen oordelen over de wenselijkheid van zo'n belasting is het belangrijk zicht te hebben op haar potentiële opbrengst en herverdelende werking. Gezien de wereldwijde ecologische crisis en de sterke wederzijdse afhankelijkheid van milieu en economie, is het aangewezen ook de milieu-impact van een vermogensbelasting te beschouwen.

VERDELING VAN HET VERMOGEN IN BELGIË

Om de opbrengst van een eenmalige Belgische vermogensbelasting in te schatten, zijn cijfers over de vermogensverdeling onontbeerlijk. Er is in België geen vermogenskadaster. Daarom kan de verdeling van de Belgische vermogens alleen geschat worden. De meest betrouwbare bron hiervoor is de HFCS, een driejaarlijkse enquête uitgevoerd door de Centrale Bank.

Er zijn twee belangrijke problemen met de HFCS-enquête. Ten eerste zijn zeer rijke huishoudens minder dan gemiddeld bereid om deel te nemen aan vermogensenquêtes. Zo bezit het rijkste huishouden in de meest recente versie van de HFCS minder dan 10 miljoen euro, terwijl België meerdere zelfverklaarde miljardairs telt. Ten tweede hebben deelnemers aan vermogensenquêtes de neiging hun nettovermogen lager voor te stellen dan het werkelijk is. Beide problemen leiden tot een onderschatting van de vermogensongelijkheid en het totale nettovermogen van de Belgische huishoudens.

Voor beide problemen is in eerder economisch onderzoek een correctie voorgesteld. Het eerste probleem – de afwezigheid van superrijken in de HFCS – wordt gewoonlijk opgelost door de HFCS-data uit te breiden met een verbeterde schatting voor de top van de vermogensverdeling. Zo'n verbeterde schatting is gebaseerd op de combinatie van informatie over de rijkste huishoudens in de HFCS met gegevens van rijkenlijsten zoals de Forbes-miljardairslijst.

Het tweede probleem – de onderrapportering van het vermogen – kan worden gecorrigeerd door de enquêtedata te herschalen met gegevens van de nationale rekeningen. Hierdoor is de som van alle financiële activa en schulden in de gecorrigeerde HFCS-survey gelijk aan de som van hun tegenhangers in de nationale rekeningen, die gebaseerd zijn op heel betrouwbare databronnen. Reële activa worden soms wel en soms niet herschaald, aangezien de waarde in de nationale rekeningen hiervoor minder betrouwbaar is.

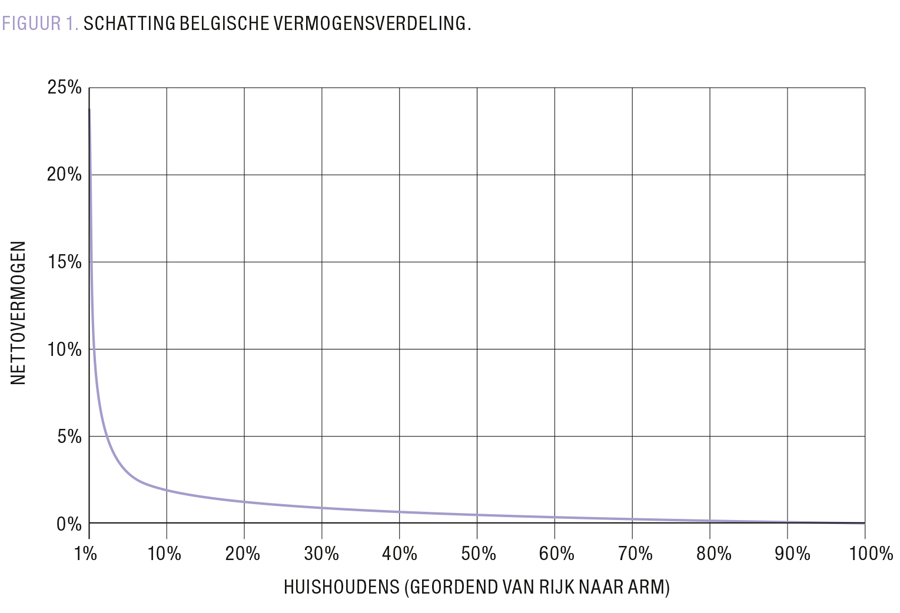

Er zijn voor België twee rijkenlijsten beschikbaar – het Belgische deel van de jaarlijks gepubliceerde wereldwijde Forbes-miljardairslijst en het sinds 2000 continu-geüpdatete 'De Rijkste Belgen' (DRB). Eerder onderzoek van de Belgische vermogensverdeling heeft gebruikgemaakt van de Forbes-rijkenlijst en 2010 HFCS-gegevens, en schatte dat de 1% rijkste huishoudens ongeveer 19% van het totale nettovermogen in handen heeft.1 De Forbes-lijst telt zeer weinig observaties voor België (afhankelijk van het jaar, ongeveer een à twee) en is daardoor van dubieuze kwaliteit. De DRB-lijst bestaat uit honderden observaties en lijkt representatiever voor de top van de Belgische vermogensverdeling. Een correctie van 2017 HFCS-data met de DRB-lijst, en een herschaling van financiële activa en schulden leidt tot een vermogensverdeling zoals weergegeven in FIGUUR 1.2 De 1% rijkste huishoudens bezitten dan ongeveer 24% van het totale nettovermogen, evenveel als de 75% minst vermogenden.

OPBRENGST STUK HOGER DAN VERWACHT

Op basis van een schatting van de Belgische vermogensverdeling kan de potentiële opbrengst van een eenmalige vermogensbelasting berekend worden. Daarbij is het belangrijk rekening te houden met belastingontwijking en -ontduiking die de belastbare basis doen inkrimpen. De empirische literatuur over belastingontwijking en -ontduiking van een vermogensbelasting is zeer beperkt. Bovendien hebben een aantal onderzoeken methodologische tekortkomingen. De meest betrouwbare resultaten komen uit een recente studie die uitgaat van data over een recurrente Deense vermogensbelasting.3 Deze studie onderzoekt hoe sterk de belastbare basis inkrimpt in functie van het belastingtarief.

Zowel PVDA als de econoom Paul De Grauwe hebben een concreet voorstel gedaan voor een eenmalige Belgische vermogensbelasting. PVDA pleit ervoor om het nettovermogen van huishoudens die meer dan 3 miljoen euro bezitten eenmalig te belasten aan 5%. De Grauwe verdedigt een progressieve vermogensbelasting. Zo stelt hij voor nettovermogen tussen 1 miljoen en 10 miljoen euro aan 1% te belasten, tussen 10 miljoen en 100 miljoen aan 2%, tussen 100 miljoen en 1 miljard aan 3% en alles boven 1 miljard aan 4%.4 Ook Groen en sp.a pleiten voor een eenmalige vermogensbelasting. Groen stelt voor dat experts een kostenefficiënte eenmalige vermogensbelasting uitwerken en illustreert haar betoog met het voorbeeld van een belasting van 1% op het nettovermogen van de 1% rijkste huishoudens.5 Sp.a wil een crisisbijdrage van financiële vermogens boven 1 miljoen euro, maar schuift geen concreet belastingpercentage naar voor.6

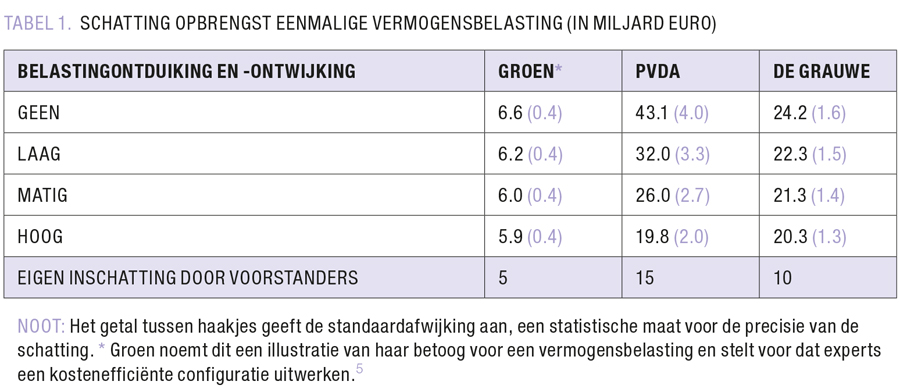

Door de belastingconfiguraties van PVDA, De Grauwe en Groen te koppelen aan de geschatte Belgische vermogensverdeling en de inkrimping van de belastbare basis in rekening te brengen, kan de potentiële opbrengst benaderd worden. Wat blijkt? De geschatte opbrengst ligt een stuk hoger dan de eigen inschatting van deze drie voorstanders van een vermogensbelasting,7 zelfs onder conservatieve assumpties rond belastingontduiking en -ontwijking (TABEL 1).

HERVERDELEND EFFECT EERDER BEPERKT

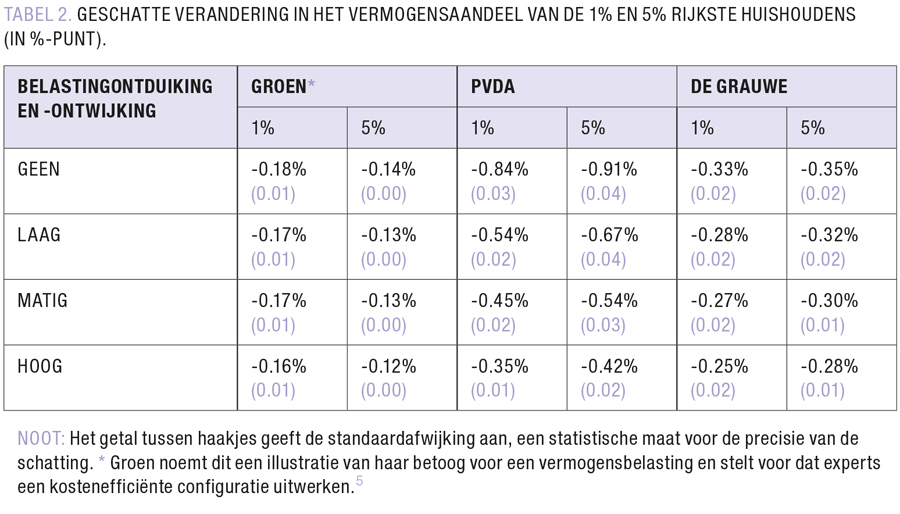

Op basis van de schattingen voor de Belgische vermogensverdeling en het opbrengstpotentieel van de verschillende belastingconfiguraties is het mogelijk de herverdelende werking van de drie voorstellen te berekenen. Wat blijkt? De herverdelende werking is eerder beperkt (TABEL 2). Zelfs in het PVDA-voorstel en onder de onrealistische assumptie dat de belastbare basis niet inkrimpt, daalt het vermogensaandeel van de rijkste 1% huishoudens met minder dan 1%-punt.

GOED VOOR HET KLIMAAT

Best veel theoretische studies wijzen erop dat ongelijkheid een negatieve milieu-impact kan hebben. Ten eerste zou het 'Veblen-effect' sterker spelen in meer ongelijke samenlevingen. Het Veblen-effect verwijst naar de vaststelling dat sommige burgers het consumptiepatroon van de allerrijksten willen nadoen, terwijl dat consumptiepatroon niet duurzaam is. Ten tweede zouden ongelijkere samenlevingen meer gepolariseerd zijn, wat de noodzakelijke consensusvorming rond klimaatmaatregelen in de weg zit. Ten derde leidt een vermogensconcentratie ook tot machtsconcentratie. Aangezien de allerrijksten baat hebben bij de uitbuiting van het leefmilieu en de gevolgen kunnen afwentelen op de rest van de samenleving, kan een machtsconcentratie in handen van de meest vermogenden een negatieve milieu-impact hebben.

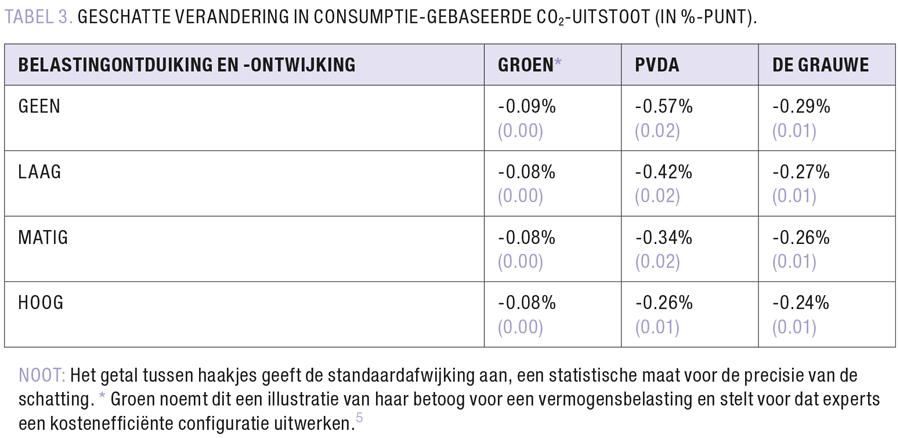

Empirisch onderzoek rond de theoretische verwachting dat ongelijkere samenlevingen ook minder duurzaam zijn, is schaars. De enige studie die vermogensongelijkheid linkt aan klimaatimpact bevestigt dat ongelijkere samenlevingen het op klimaatvlak slechter doen.8 Door de resultaten van deze studie te combineren met de geschatte verandering in het vermogensaandeel van de rijkste huishoudens kan de klimaatimpact van een eenmalige vermogensbelasting benaderd worden. Wat blijkt? De klimaatimpact van elk van de drie voorstellen is positief maar klein (TABEL 3), wat niet verrassend is gezien hun beperkte herverdelende werking.

DRIE BELEIDSAANBEVELINGEN

Op basis van de beschikbare wetenschappelijke literatuur en bovenstaande resultaten is het mogelijk drie beleidsaanbevelingen naar voor te schuiven.

Ten eerste kunnen beleidsmakers op verschillende manieren belastingontwijking en -ontduiking minimaliseren, aangezien beiden sterk afhankelijk zijn van hoe een vermogensbelasting wordt ingevoerd. Belastingontwijking vindt voornamelijk plaats door het uitbuiten van belastingvrijstellingen en immigratie van belastingplichtigen; belastingontduiking behelst onderrapportering van het gezinsvermogen aan de belastingdienst en het verstoppen van vermogen in belastingparadijzen. Belastingvrijstellingen moeten eerst worden ingevoerd voor ze kunnen worden uitgebuit. Immigratie is een stuk minder aantrekkelijk wanneer de belasting wordt geheven op basis van nationaliteit en niet verblijfplaats, zoals al gangbaar is in de VS.9 Onderrapportering van binnenlands gezinsvermogen kan worden tegengegaan door nationale financiële instellingen te verplichten automatisch data door te sturen naar de belastingdienst, wat al gebeurt in onder andere Denemarken.

Onderrapportering van buitenlands gezinsvermogen en verstoppen van vermogen in belastingparadijzen, lijken moeilijker te verhinderen. Nochtans bestaat het overgrote deel van Belgisch vermogen in belastingparadijzen uit vermogen in Europese landen zoals Zwitserland en Luxemburg,10 en zijn meer dan 100 landen, waaronder alle EU-lidstaten, recent gestart met automatische datadeling voor belastingsdoeleinden.11 Daarbovenop kan België inspiratie opdoen bij de VS, waar wetgeving buitenlandse financiële instellingen verplicht om data over hun Amerikaanse klanten rechtstreeks naar de Amerikaanse belastingdienst door te sturen.12

Een tweede beleidsaanbeveling betreft de eventuele beleidscorrectie voor potentiële liquiditeitsproblemen. Sommige zeer vermogende huishoudens hebben een relatief laag inkomen en zouden daardoor niet over voldoende geld beschikken om een vermogensbelasting onmiddellijk te betalen. Hoewel het belangrijk is de ernst van dit probleem niet te overdrijven, lijken twee beleidsreacties mogelijk. Een eerste mogelijkheid is om belastingvrijstellingen in te voeren voor bezit dat moeilijk te gelde kan gemaakt worden, zoals de gezinswoning of een familiaal bedrijf. Zulke vrijstellingen lijken onrechtvaardig (andere behandeling voor even rijke huishoudens) en zouden belastingontwijking makkelijker maken door de complexiteit van een vermogensbelasting te verhogen. Een tweede mogelijkheid is belastingbetalers toe te laten hun betaling over meerdere jaren te spreiden. In een eerder voorstel voor een eenmalige Duitse vermogensbelasting werd een betalingsperiode van 10 jaar naar voor geschoven.13 Uiteraard verkleint zo'n betalingsuitstel de onmiddellijke herverdelende werking en milieu-impact van een vermogensbelasting.

Een derde aanbeveling is dat beleidsmakers best rekening houden met de milieu-implicaties van maatregelen om de coronafactuur te financieren. De menselijke impact op het globale ecosysteem moet dringend worden teruggedrongen om catastrofale gevolgen te vermijden.14 Het alternatief voor een eenmalige Belgische vermogensbelasting lijkt een agressief groeibeleid. Nochtans is er steeds meer evidentie dat snelle economische groei in geïndustrialiseerde landen waarschijnlijk onverenigbaar is met de noodzakelijke vermindering van onze milieu-impact.15 Wanneer beleidsmakers ervoor kiezen de coronafactuur te financieren met een agressief groeibeleid, is het belangrijk dat ze ook ten volle bereid zijn de milieu-impact van hun beslissing te verdedigen.

CONCLUSIE

De grote vermogens doen bijdragen aan de coronafactuur is een idee dat aan momentum wint, ook in België. Wat is de potentiële opbrengst, het herverdelend effect en de milieu-impact van een eenmalige vermogensbelasting? Wel, uit nieuwe berekeningen blijkt dat de opbrengst waarschijnlijk een stuk hoger ligt dan voorstanders denken, aangezien de rijkste Belgen wel eens veel meer kunnen bezitten dan eerder gedacht. Zo zou onder voorzichtige aannames voor belastingontwijking en -ontduiking zowel het voorstel van PVDA als van De Grauwe ongeveer 20 miljard opbrengen, respectievelijk 32% en 103% meer dan hun eigen inschatting. Anderzijds lijkt de herverdelende werking van een vermogensbelasting beperkt en is haar klimaatimpact vermoedelijk positief maar klein.

Wanneer beleidsmakers zich beraden over de invoering van een coronavermogensbelasting lijken drie punten belangrijk. Ten eerste zijn er verschillende manieren om belastingontwijking en -ontduiking te minimaliseren. Ten tweede lijken belastingvrijstellingen een oneerlijke manier om potentiële liquiditeitsproblemen te verhelpen. Ten derde houden beleidsmakers best rekening met de milieu-impact van maatregelen om de coronafactuur te financieren.

VOETNOTEN

- Vermeulen, P. 2016. Estimating the top tail wealth distribution. American Economic Review: Papers & Proceedings. 106(5), pp. 646-650. Andere publicaties van Vermeulen uit 2014 en 2018 schatten de vermogensongelijkheid iets lager in, maar corrigeren niet voor de onderrapportering van het vermogen in de HFCS-survey en lijken dus minder betrouwbaar. Naast het werk van Vermeulen zijn er nog twee andere studies van de Belgische vermogensverdeling, maar gezien hun leeftijd (ongeveer twintig en veertig jaar oud) zijn die nu eigenlijk niet meer relevant.↑

- De gehanteerde methodologie en de uitgevoerde robuustheidcontroles worden beschreven in mijn thesis.↑

- Jakobsen, K., Jakobsen, K., Kleven, H. and Zucman, G. 2020. Wealth taxation and wealth accumulation: theory and evidence from Denmark. The Quarterly Journal of Economics. 135(1), pp.329-388.↑

- De PS diende het voorstel van De Grauwe in als wetsvoorstel.↑

- Groen stelt voor dat de Hoge Raad van Financiën een voorstel uitwerkt. De partij is ook voorstander van progressieve tarieven zoals bij De Grauwe maar wil er zeker van zijn dat de inning kostenefficiënt kan. In mijn thesis wijs ik erop dat moderne econometrische technieken en de mogelijkheid tot automatische datadeling de potentiële inningskosten waarschijnlijk sterk verminderd hebben vergeleken met vroeger.↑

- Sp.a stelt voor om de effectentaks (belasting financieel vermogen exclusief spaarboekjes) opnieuw in te voeren met een aangepaste en verbrede basis, met voor financiële vermogens boven 1 miljoen euro tijdelijk een hoger tarief. Aangezien de partij geen concreet belastingpercentage naar voor schuift, is het sp.a-voorstel niet meegenomen in de berekeningen.↑

- De Grauwe baseert zich op ongecorrigeerde HFCS-data, PVDA maakt gebruik van schattingen van 20 jaar geleden en Groen vertrekt van de vermogensverdeling zoals geschat door Vermeulen in 2016 (zie voetnoot 1).↑

- Knight, K. W., Schor, J. B. and Jorgenson, A. K. 2017. Wealth inequality and carbon emissions in high-income countries. Social Currents. 4(5), pp.403-412.↑

- Piketty, T. 2014. Capital in the Twenty-First Century. Cambridge: Harvard University Press.↑

- Alstadsæter, A., Johansen, N. and Zucman, G. 2018. Who own the wealth in tax havens: macro evidence and implications for global inequality. Journal of Public Economics. 162, pp.89-100.↑

- OECD. 2020. Automatic exchange: commitment and monitoring process. [Online]. Zie ook: Kuypers, S. 2018. Onze vermogensverdeling: alles kan beter. Samenleving & Politiek. 25(4), pp.35-40.↑

- Saez, E. and Zucman, G. 2019. Progressive Wealth Taxation. [Online].↑

- Bach, S., Beznoska, M. and Steiner, V. 2014. A wealth tax on the rich to bring down public debt: revenue and distributional effects of a capital levy in Germany. Fiscal Studies. 35(1), pp.67-89.↑

- Steffen, W., Rockström, J., Richardson, K., Lenton, T., Folke, C., Liverman, D., Summerhayes, C., Barnosky, A., Cornell, S., Crucifix, M., Donges, F., Fetzer, I., Lade, S., Scheffer, M., Winkelmann, M., Winkelmann, R. and Schellnhuber, H. 2015. Trajectories of the earth system in the Anthropocene. PNAS. 115(33), pp.8252-8259.↑

- Hickel, J. and Kallis, G. 2019. Is green growth possible. New political economy. 25(4), pp.469-486; Schröder, E. and Storm, S. 2020. Economic Growth and Carbon Emissions: The Road to 'Hothouse Earth' is Paved with Good Intentions. International Journal of Political Economy. 49(2), pp.153-173.↑

Samenleving & Politiek, Jaargang 27, 2020, nr. 8 (oktober), pagina 50 tot 57

Abonneer je op Samenleving & Politiek

Het magazine verschijnt 10 keer per jaar; niet in juli en augustus.

Proefnummer? Factuur? Contacteer ons via

info@sampol.be

of op 09 267 35 31.

Het abonnementsgeld gaat jaarlijks automatisch van je rekening. Het abonnement kan je op elk moment opzeggen. Lees de

Algemene voorwaarden.

Je betaalt liever via overschrijving?

Abonneren kan ook uit het buitenland.

*Ontdek onze SamPol draagtas.